会社員の方が勤務後にウーバーイーツの配達員をやられたり、本業とは別にフリマサイトなどで販売を行って稼ぐといった副業。最近よく耳にするようになったのではないでしょうか。

副業を行ったらやらなければならないことが確定申告です。

確定申告とは、会社員として働き頂いた給料による収入と副業による収入のこの2つの収入から、所得にかかる金額(所得税及び復興特別所得税)を計算して、税金を支払うための手続きのことです。

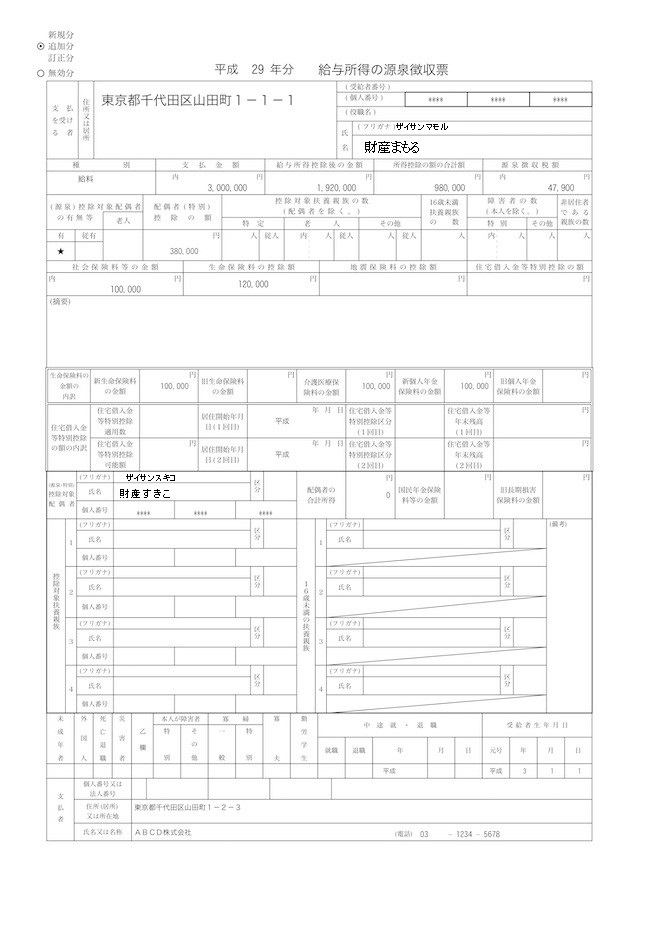

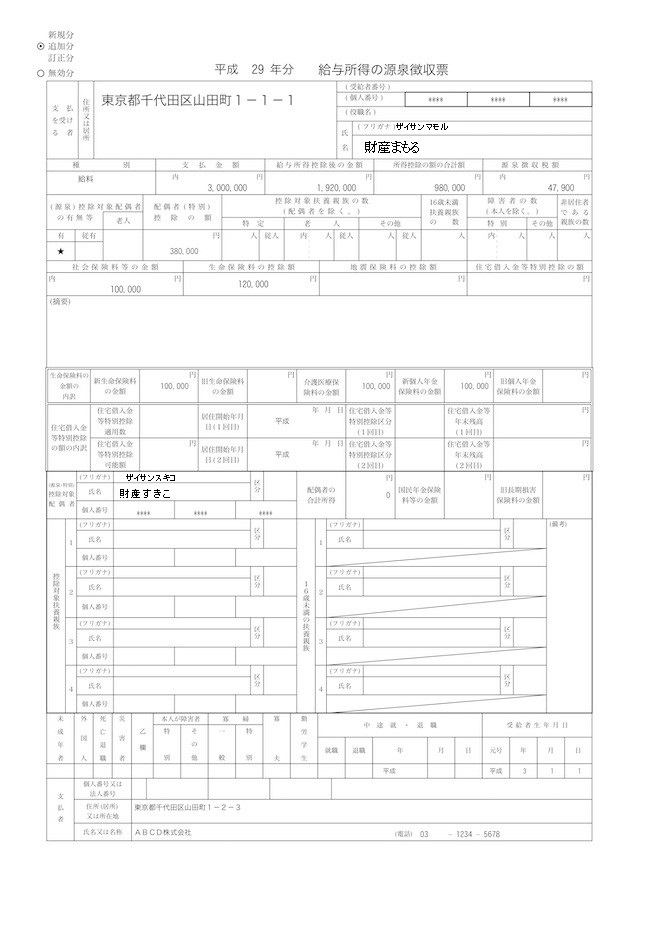

架空の会社員「財産まもるさん」を元に、実際に確定申告書を作ってみました。

<財産まもるさんのプロフィール>

名前 財産まもるさん

職業 会社員・個人事業主(副業 ウーバーイーツ配達員)

家族 専業主婦の妻

青色申告をする予定 生命保険に加入社会保険料控除 10万円

会社員の方は必ず源泉徴収票を準備してください

会社員の方の場合、勤めている会社が給料から計算をし、所得税を支払っています。ですが一人親方(ひとりおやかた)や個人事業主の売位は、自分で所得税を計算をし、確定申告を行い税金を払わなくてはなりません。

源泉徴収票は、会社員として手に入れた収入と所得税を払っていますということを証明してくれる、とても重要な書類です。

確定申告のやり方

源泉徴収票、個人事業での収入(財産さんの場合はウーバーイーツの配達の記録などの明細書)を使用して確定申告行っていきます。

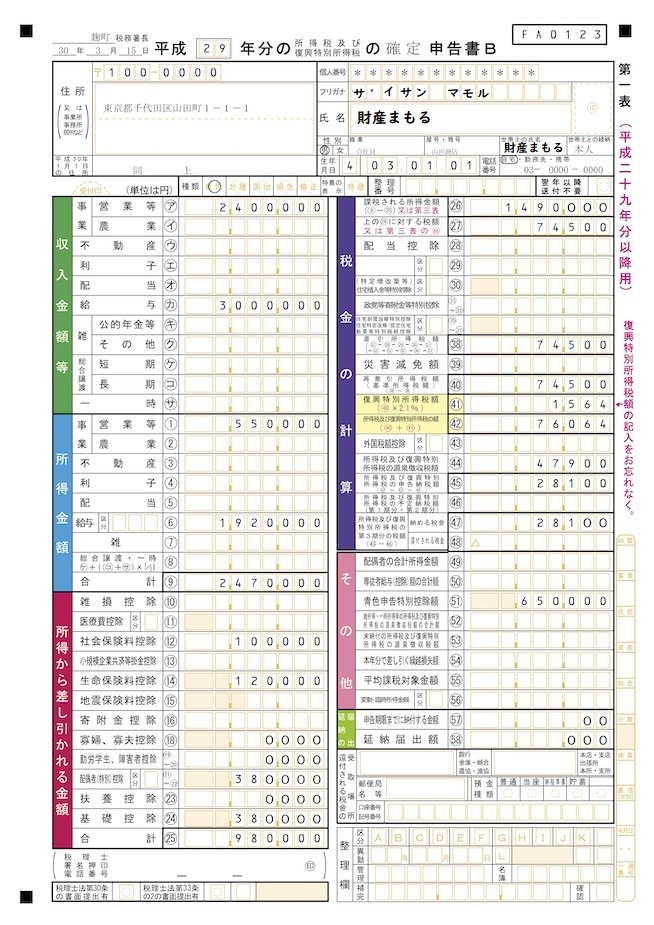

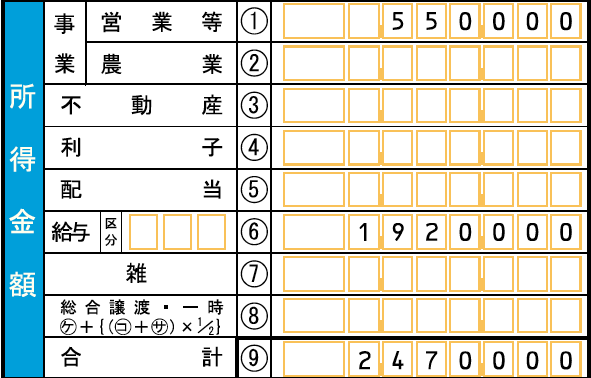

上の画像は財産さんの確定申告書です。

1つずつ確認していきます。

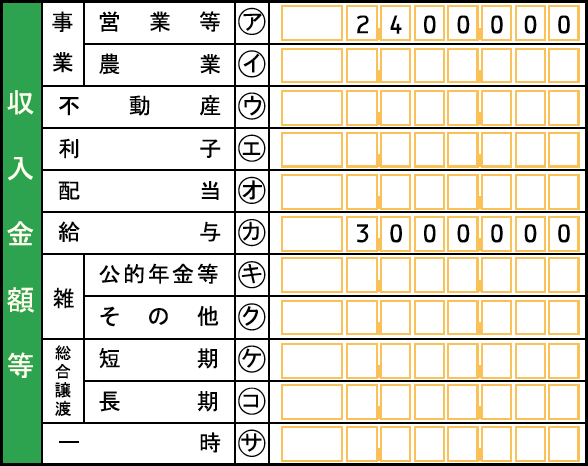

収入金額等に記入

まずは「収入金額等」の欄に記入します。

財産さんはウーバーイーツの配達員としての収入が240万円あるので、「ア」の欄に240万円と記入します。

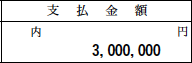

次に源泉徴収票を見てみます。財産さんの場合、会社員としての収入は300万円あるので「カ」の欄に300万円と記入します。

この「収入金額等」は間違えやすいのですが、収入金額の総額を記入します。所得税を引かれた後の手取り金額ではないので注意して記入してください。

所得金額に記入

次は「所得金額」です。

ここには「収入金額等」で記入した金額から、必要経費を引いた実際の金額を明記します。

「収入金額等」で記入した「ア」の金額から、必要経費を差し引いた金額を①に記入します。財産の場合は、勤務中の飲食代やモバイルバッテリーを購入した金額を経費にできる可能性があります。できるかできないかは税理士さんに相談されることをお勧めします。

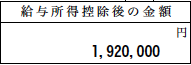

給与所得控除後の金額に記入

次に源泉徴収票に記載されている「給与所得控除後の金額」を⑥に記入し、①〜⑧を全て合計します。その金額を⑨に記入します。

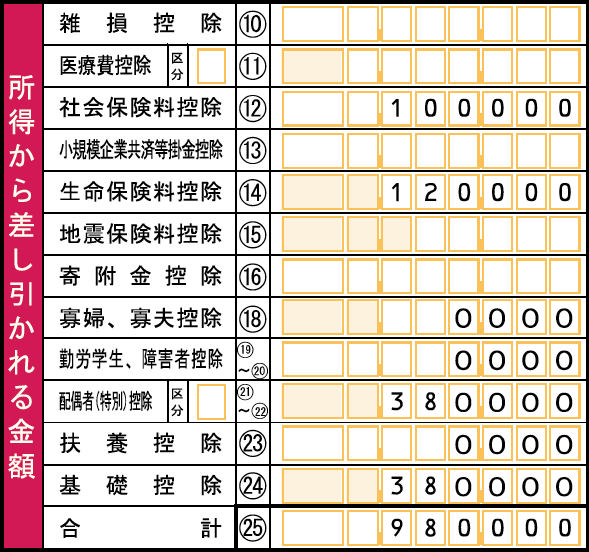

所得から引かれる金額に記入

次は「所得から引かれる金額」を記入していきます。

所得から引かれる金額とは、「控除」のことです。控除はやればやるほど節税することができるためよく調べて見逃しがないようにすることをおすすめします。

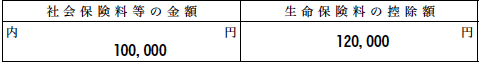

財産さんの源泉徴収票を見てみると、⑫の社会保険料控除と⑭の生命保険控除を受けることができます。

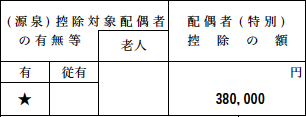

他にも専業主婦の奥様がいらっしゃるので、㉑㉒の配偶者(特別)控除も受けることができます。

基礎控除に記入

次にどなたでも38万円の控除を受けることのできる㉔の基礎控除です。

そして⑩から㉔までの合計金額を㉕に記入します。財産さんの場合は以上で終了です。

そのほかにも控除のあるケース

手術を受けたり入院をしたりして1年間の医療費が10万円を超えた方は⑪の医療費控除を受けることができます。また、ふるさと納税をした方は⑯の寄付金控除を受けることができます。そしてお子さんがいらっしゃる場合、㉓の扶養控除(おこさんお1人につき38万円)が受けことができます。控除を受けることができるのにやらないのは節税のチャンスを逃すことになってしまうため、見逃しがないように何度も確認することをお勧めします。

もし控除をやり忘れてしまった場合でも何年か遡って控除を受ける手続きができると思うので、気になる方はこちらでご相談されることをお勧めします。

所得税の計算

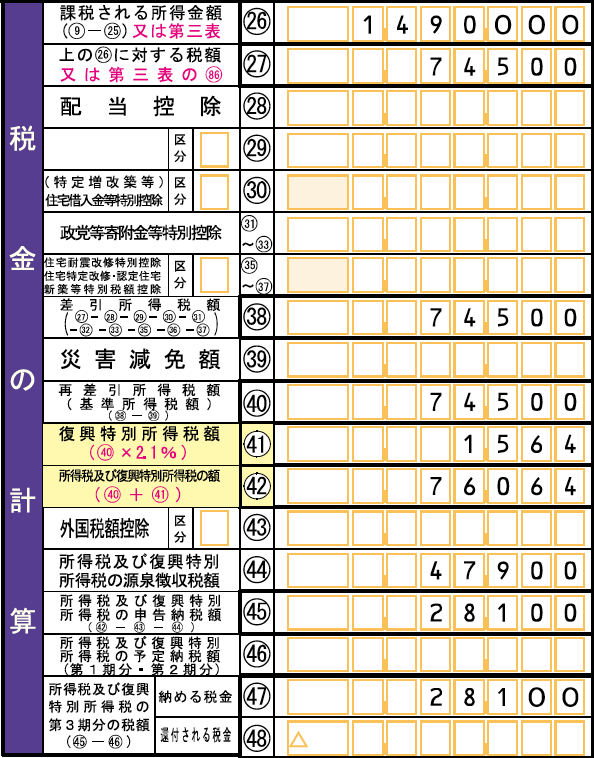

次に「税金の計算」をします。

㉖課税される所得金額に記入します。控除等を引いた、課税が発生する所得金額の合計です。

⑨で計算をした所得金額の合計から、㉕で計算をした控除金額の合計を引いた金額が、㉖課税される所得金額の合計になります。

そしてこの㉖の金額から、支払うべき税額を計算をしたのが㉗です。㉗は㉖の金額の大きさによって税率が決まります。こちらでご確認されることをおすすめします。

(国税庁HP:

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2014/b/03/order4/3-4_26.htm)

㉖が149万円の財産さんの場合、税率は5%となり㉗は74,500円になります。

財産さんの場合はありませんが、株などをやられていらっしゃる方は㉘〜㊲に記入をし、㉗の金額から直接税金を引くことができます。

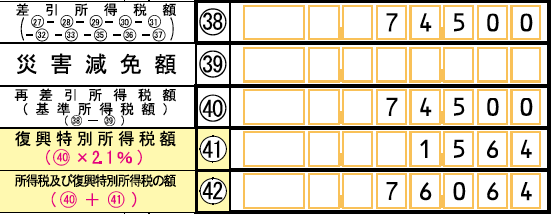

㉗から㉘〜㊲の合計金額を引いた金額が、㊳差引所得税額となり、支払わなければならない所得税になります。財産さんの場合は74,500円になりました。

先程計算した㊳から㊴災害減免額を引いたのが、㊵再差引所得税額です。財産さんは災害減免額が0ですので、数字そのままです。

㊵の金額に対して×2.1%が復興特別所得税額として加えられて㊵と㊶の合計金額が㊷所得税及び復興特別所得税額の額になります。

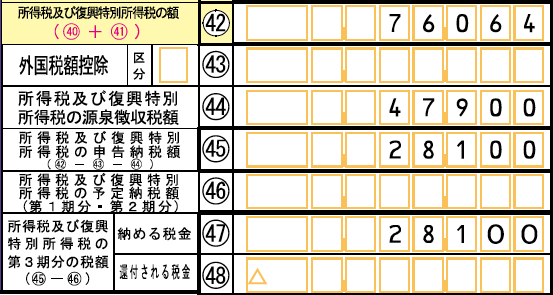

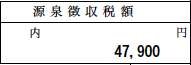

源泉徴収税額と収める税金

㊷で所得税及び復興特別所得税額の額から財産さんは76,064円となりました。

そして会社員として頂いた給料から引かれた、㊹源泉徴収税額を確認します。

源泉徴収票を見ると、財産さんは給料から47,900円を支払っています。

なので㊹には47,900円と記入し、㊺所得税および復興特別所得税の申告納税額は28,100円となりました。

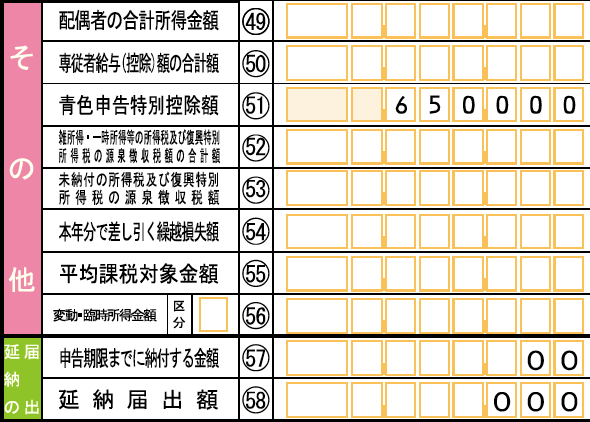

青色申告で確定申告が一番いい

なぜ青色申告がいちばんいいかというと「その他」の項目です。

財産さんが支払うべき金額は28,100円になりました。青色申告以外の場合ですと、もっとたくさんの納税が必要だったのですが、青色申告の場合、ウーバーイーツの配達員で稼いだ個人事業主の金額計算で控除を受けられます。

副業している会社員の方は、財産さんのように確定申告をしてみてください。

コメント